股票期权、限制性股票、员工持股,应该选择哪种激励工具?

如果你有了解过股权激励,会知道目前主流的激励工具有三种:

股票期权,赋予员工的一种可以以一定行权价购买公司股票的权利;

限制性股票,直接授予员工公司的股票,但仅在满足限定条件后,员工方可拥有股票对应的权利(如分红、出售),并从中获益;

员工持股,员工直接出资投资于公司,持有公司股票,像股东一样享有股票对应的权利和风险。

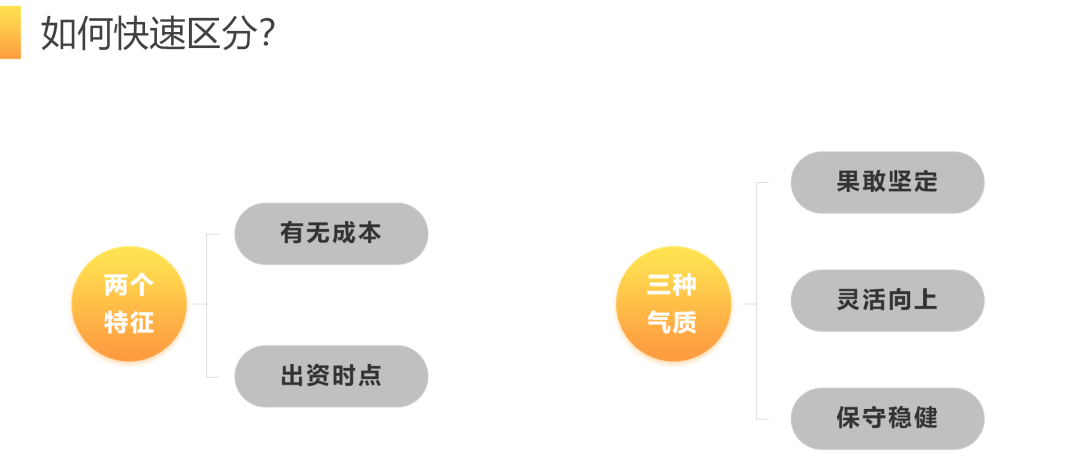

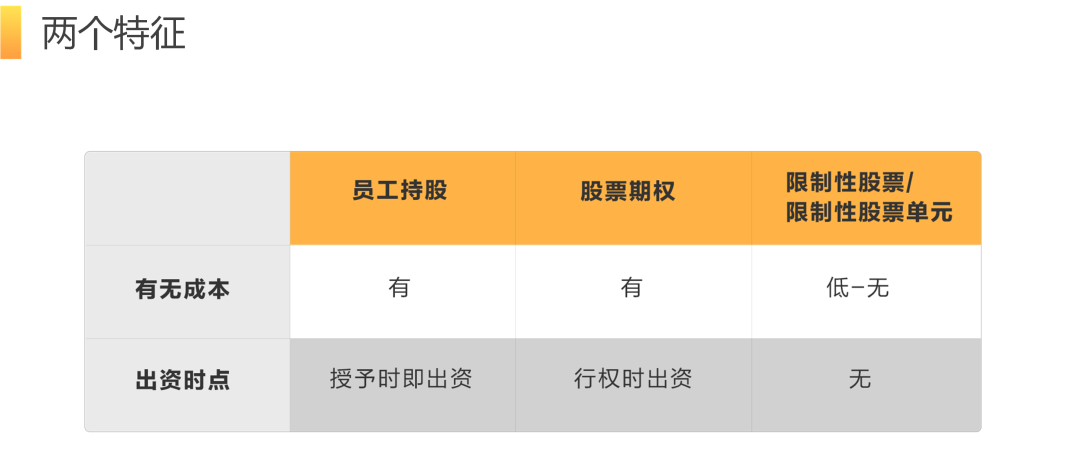

在区分三种股权激励工具的本质时可以抓住两个特征:有无成本、出资时点。

有无成本:员工持股和期权对员工而言都有出资成本,且期权的出资价格往往更接近于激励授予时的公司股价;而限制性股票大多无需出资或出资价格很低,可以理解为员工用时间或业绩换取奖励。

出资时点:员工持股是在激励授予时就要出资,出资时点在前,风险更高绑定更强,而期权是在激励授予后员工真正行权购买公司股票时才出资,出资时点在后,灵活性更高。

了解了三种工具的本质特征,在应用时可以基于这些特征和它们展现出来的气质与激励场景进行匹配:

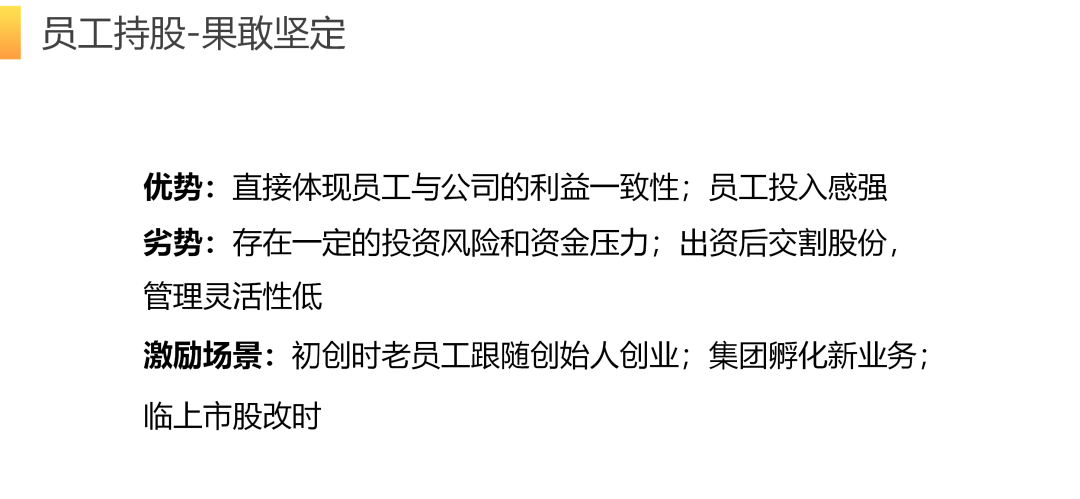

授予即出资的员工持股:果敢坚定

员工持股优势在于直截了当地建立了员工与公司的利益一致性,员工的投入感也会更强。劣势是对于员工来说需要事先出资,存在投资风险。

对公司来说也需要在员工出资后就完成股份交割,中途一旦有员工退出又要进行股份变更,虽然很多公司会采用持股平台来管理和操作,减少公司层面的股权变动,但如果进入退出频率较高,也会给持股平台的内部转让退出和工商变更带来很多的工作量。

因此员工持股并不是一个高频授予的方式,它的出现通常都会有一些明显的时点或事件特征,比如初创时老员工跟随创始人创业或集团孵化新业务,信任基础越高,员工接受度越高;再比如临近上市股改时,配合股权结构的梳理一起进行。

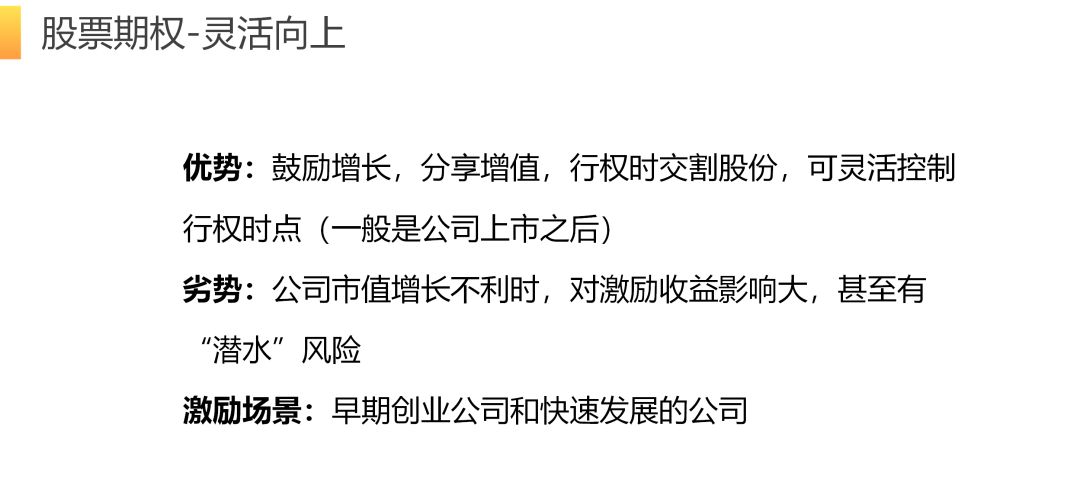

股票期权:灵活向上

授予员工期权,他们获得的是一个自由选择的权利,虽然行权时要出资,但是在满足归属条件以后是否行权、何时行权都可以由员工自行选择,只要不超过行权有效期就好。

其次,在员工行权之前公司不需要做股份的交割,对于非上市公司来说操作更加灵活。

最重要的是,它鼓励增长、分享增值的特性正好符合了创业公司快速成长、追求增长的发展阶段和导向,所以,股票期权非常适合早期创业公司和快速发展的公司。

限制性股票:保守稳健

由于授予价格较低或基本为零,对被激励对象来说限制性股票保障性更强,与员工持股和期权相比,在授予股数相同的情况下,可能获得的激励收益也更高。

但过于稳定的收益方式很容易使得激励对象过于关注现值,增长动力不足,且公司支付成本较高,所以此类工具更适合进入稳定期,基本盘较大,增长空间有限的公司。

另外,一般来说,限制性股票授予时或限制性股票单元解锁时就需要进行股份交割,对于非上市公司来说操作相对复杂,灵活性较低。

同时,对于员工来讲,无论限制性股票还是限制性股票单元,一旦解锁就需要缴税,如果当时公司股票还不具备流通性,员工很可能面临的是在没有交易条件的情况下先出资承担税务成本。因此,这也是除了稳定性和保值性以外,限制性股票或股票单元更多应用于上市公司的原因之一。

激励是一个复杂的场景,到底选择哪种工具关键看公司所处的发展阶段、想要传递的激励导向以及希望达成的激励目的。有时为了达到更丰富的激励目的,公司还可以对不同群体使用不同的激励工具,或是对同一激励对象采取激励组合的方式实现更好的效果。

股权有限,激励员工时怎么分?

了解清楚不同激励工具的使用场景,接下来的重点在于股权激励怎么分,因为股权是非常“稀有”的资源,要给到真正对公司有价值的员工。具体来说,这里包括三个方面:发给谁、怎么发,以及发多少。

发给谁?

股权激励发放最核心的原则是,给那些看好公司未来,并且愿意陪公司一起成长的人。早期团队人少事多,每个人都是核心骨干,这时会考虑增大激励范围让每个人都有创业主人翁的心态,有利于提升团队凝聚力。当公司人数越来越多,更重要的就是识别和留住那些有能力、有潜力的人才。

从腾讯咨询的调研数据来看,只有不到3%的调研公司实施了全员持股,且并不是每位员工都持股,而是每个层级的员工都有机会持股,而近七成的公司将激励对象聚焦在高级管理、中层核心岗位,以及专业技术骨干上,因为他们更了解公司的发展,更需要具备长期思维,也会更认可股份的价值。如何去识别和选择Key Person呢?

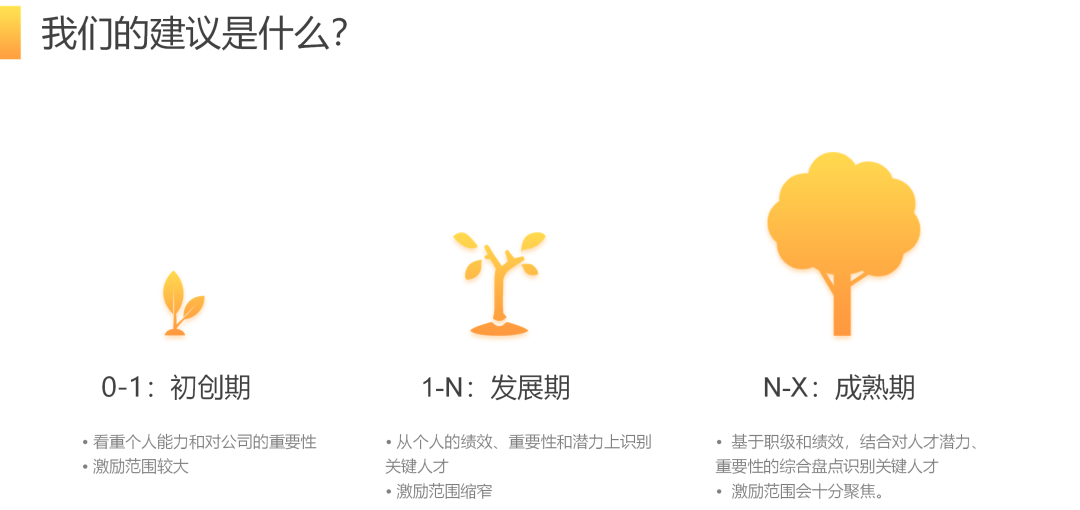

从公司发展阶段来看:

0-1的初创期:更为看重的是个人能力和对公司的重要性,这时的激励范围相对较大,除了中高层,重要的员工也会参与其中,甚至在更早期一个都不能少时覆盖全员;

到了1-n的发展期:往往会结合人才盘点,从个人的绩效、重要性和潜力上识别关键人才,激励范围开始收窄;

进入n-x成熟期时:更多基于职级和绩效,结合对人才潜力、重要性的综合盘点识别关键人才,激励范围会十分聚焦。

怎么发?

企业创始团队往往求贤若渴,如何避免一次发太多,却发现人看走眼的情况?

一定的入职授予加上后续业绩追加授予,是一个很好的方式,同时,除了任职时间外,可以设定一些业绩目标或里程碑作为条件,分期归属,激励高管为了公司长期的发展而努力。要知道激励也有疲倦期,和一次到位相比合适的场景和频次更能有助于保持激励感受。

发多少?

明确了发给谁,怎么发,接下来就是发多少。这里包括两点:总量规划,个量计算。

在总量规划上,公司如果确实打算做股权激励,那就应该早些把股权预留出来。通常会先预留出10%-20%的股权用来支撑未来的股权激励动作,随着不断融资稀释,到上市时股权池的规模一般在8%-15%。上市后,许多公司还会每年释放1%左右的股权来激励员工。

至于标的股票的来源,上市前多为创始人自己出让,或由其他股东集体稀释而来,上市后则可以通过定向增发或股份回购等方式来实现。

总量确定了,接下来就是具体每个员工的激励额度。激励额度的确定和沟通一般有两种方式,一个是价值沟通法,一个是股数沟通法。

价值沟通法一般用于公司发展至市值较为明确的阶段,比如上市后,或是非上市公司进入市场价值更为显著,预期估值更为明确的阶段,如C/D轮以后;

股数沟通法一般用于公司初创期,早期发展时公司价值不确定,未来估值难以预期,更多通过股数和占比来分配和沟通激励额度。

公司刚刚成立时,钱比股权贵,为了吸引优秀的合伙人,可能给到1%,甚至更多的股权,而到了公司发展中后期,股权就比钱更珍贵了,这时,就要根据公司市值以及未来的增长预期平衡钱和股权,决定股权的授予量了。

另外,根据腾讯咨询调研我们发现,企业在进行股权激励个量分配时,对于内部公平性的关注度要远高于外部竞争力,正所谓不患寡而患不均,公平公正的分配规则本身就是一种激励。

通常情况下,员工个人的表现以及岗位的重要程度会成为激励分配的主要参考标准,个人表现上可以用薪酬水平、工作年限、绩效考核作为权重参考来分配比例。

岗位重要性上,除了职级,部门也会扮演重要的角色,每个公司所倚仗的重要部门,理应获得更多的股权激励,这取决于公司是科研驱动、技术驱动,还是运营驱动。

比如对于互联网公司来说,产品研发团队往往分配更多的股权,对于生物医药等科研公司,研发成果,如个人达成PCC(达到临床试验标准的化学靶向研究)数量与质量会是重要的考量因素等。

当然,以上所说绝不是一个通用标准,股权激励方案的设计是一个定制化的过程,每家公司的股权结构不同,创始人或董事会的激励理念不同,对应的方案也会不同。

慷慨如任正非,可以把员工持股比例定在99%,但华为的做法有其特殊性,即使你非常认可其理念,如果你的目标是冲击IPO的话,也很难照单全收。

创业公司,人才是最重要的资源,股权激励对于人才不只在于发放,更重要的是如何通过科学的设计、合理的匹配发挥激励最大的价值,这样才能让人才与公司一起走得更远。

CIO之家 www.ciozj.com 公众号:imciow